同业存单今年有何新变化:期限拉长 结构变陡

来源:固收彬法

【天风研究·固收】 孙彬彬/周泽平

摘要:

由于流动性监管要求,股份行为代表的商业银行更倾向于发行长期限同业存单,说明结构性压力仍在。

和发行期限拉长的现象一致,由于长期限同业存单发行增加带来供需变化,导致期限结构变陡。

未来这一状况的改善有赖与商业银行,特别是股份行负债结构问题的进一步缓解,降准无疑是最好的改善来源。

今年以来存单余额总体保持稳定,说明总量上商业银行去杠杆成效显著,负债压力也有所缓解,但是结构上还存在一定的问题,比如期限结构上,我们观察到存单发行期限在拉长,同时曲线形态也相对较陡,那么这是什么原因呢?

存单发行期限为何拉长

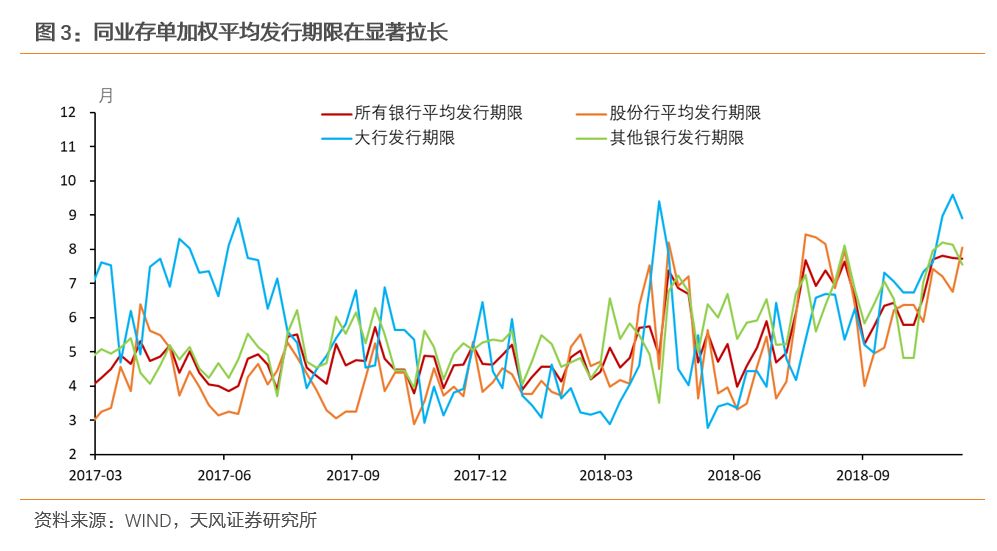

全部银行同业存单的发行期限加权结果显示,同业存单发行期限在显著拉长,特别是最近一段时间。

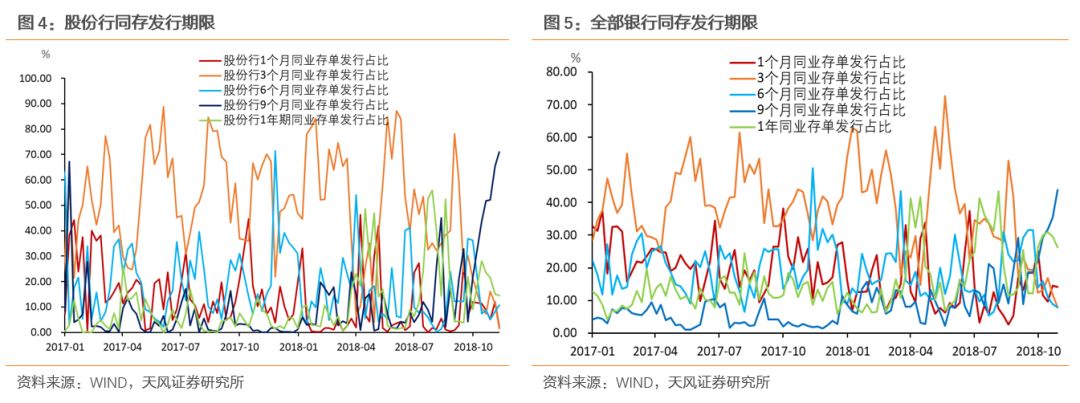

其中,股份制银行尤为突出(和2017年相比),一年期同存发行占比在2018年4月中旬和8月达到高峰,同时9个月期限的存单在近期占比上升十分显著。

我们认为这一现象背后的原因还是监管,特别是《商业银行流动性风险管理办法》的发布和实施。

《商业银行流动性风险管理办法》新提出3项流动性监管指标:

净稳定资金比例(NSFR)

净稳定资金比例=可用的稳定资金÷所需的稳定资金

监管要求NSFR比例不低于100%,分子分母均通过资产负债科目分项加权计算而得。

从可用稳定资金分项目计算的系数来看,金融机构提供的剩余期限在6个月以内的融资系数为0;但6个月到1年的融资系数为50%。

流动性匹配率

流动性匹配率的计算公式为:

流动性匹配率=加权资金来源÷加权资金运用

加权资金来源中,剩余期限3至12个月的同业拆入权重为40%,小于3个月的权重为0。因而,净稳定资金比例和流动性匹配率都促使金融机构发行期限在3个月以上的同业存单。

优质流动性资产充足率

优质流动性资产充足率=优质流动性资产÷未来30天现金净流出

短期现金净流出=未来30天可能现金流出-未来30天可能现金流入

只要银行发行30天内不会到期的存单,配置于优质流动性资产(比如利率债),即会起到改善优质流动性资产充足率指标的效果。

可以看到,净稳定资金比例(NSFR)和流动性匹配率都促使银行发行更长期限的同业存单,优质流动性资产充足率仅对1个月期限同存的发行存在影响。

三项流动性指标的具体执行步骤有所区别:

回顾这次同存期限拉长的时点(4月份和8月份时,1年期同存发行明显增加),也和流动性监管指标的公布(2017年12月6日征求意见稿,2018年5月25日正式稿)和执行(2018年7月1日执行)的时点一致。

当然,这里有一个小问题:监管激励银行发行更长期限的同存,为什么不是1年期而是9个月同存发行在近期迅速增加呢?下面在介绍同业存单配置需求的时候会进一步解释。

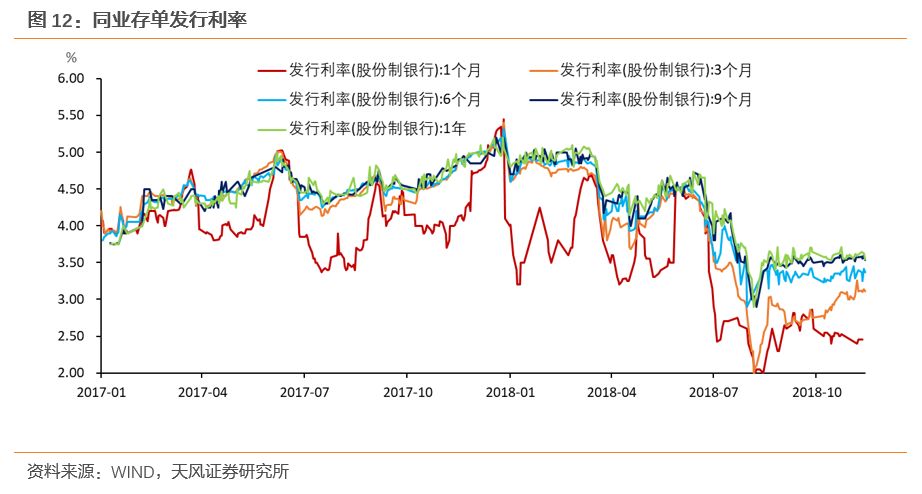

期限利差为何变陡?

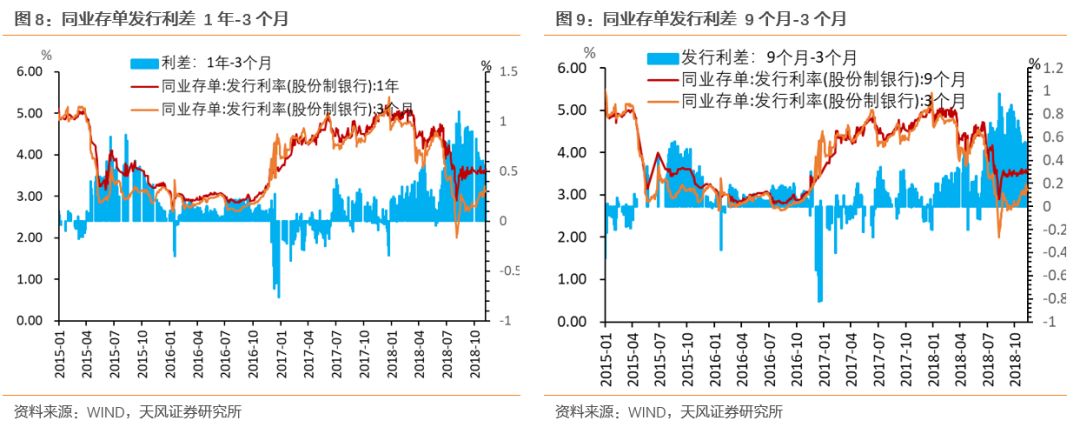

和发行期限拉长的现象一致,由于长期同业存单发行增加,期限结构变陡(3月、6月、9月季末跨季资金需求会导致期限利差变平)。

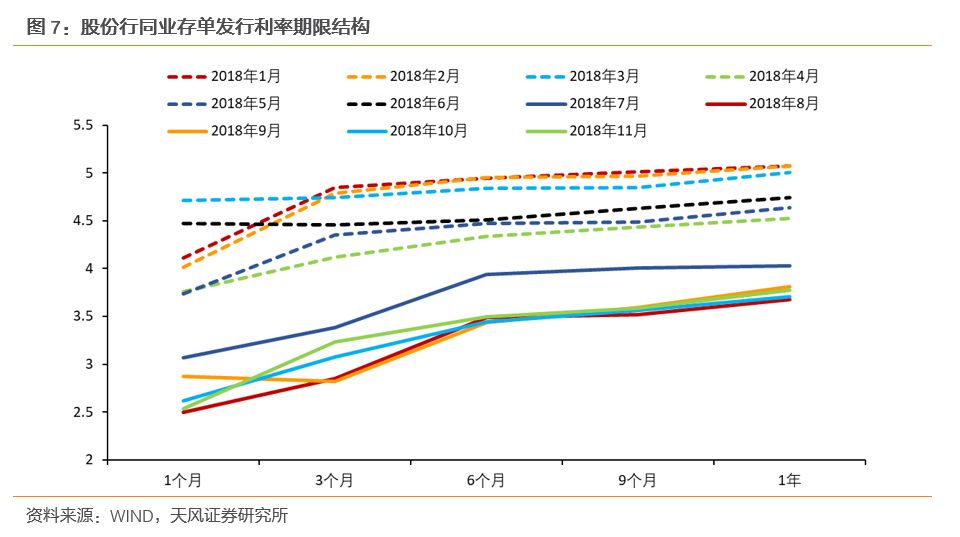

受流动性环境宽松影响,同存发行利率在18年下半年整体下移,但由于发行期限拉长,收益率曲线有所变陡。1年期同存发行占比在8月达到峰值,曲线也是在8月最陡。

长短期限同存发行利差在8月中旬达到峰值后,由于短期利率的抬升,利差逐渐回落,但从历史水平看,仍然维持在一个比较高的位置。

如果进一步同业存单利差分解为(1)供需因素和(2)SHIBOR利差,那么这轮利差收窄在8月和9月主要源于供需失衡的改善,10月份之后主要由SHIBOR利差收窄带动。

同业存单需求变化

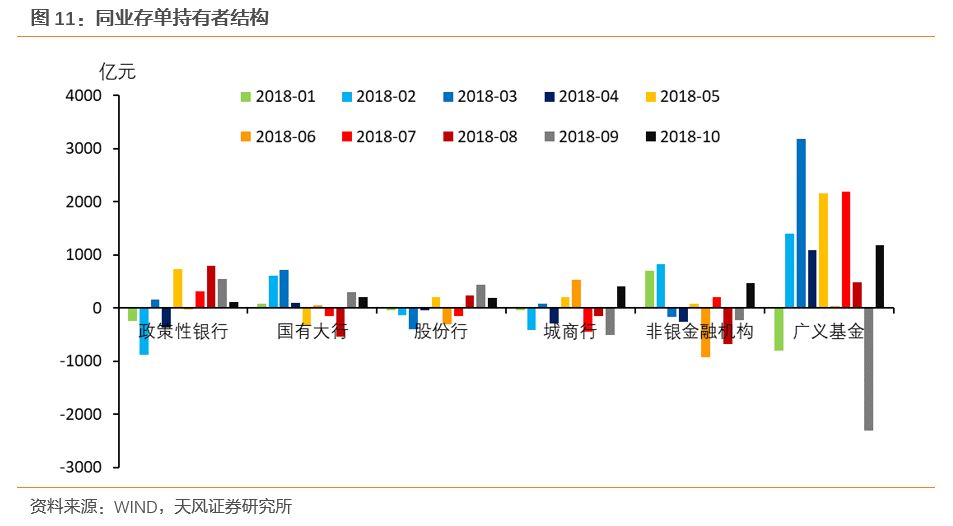

供需失衡是如何改善的?这要从持有者结构看同业存单需求。

9月广义基金大幅减持同业存单超过2000亿,成为主要减持机构,10月份广义基金转为增持。

广义基金主要滚动配置短期限同业存单,在短期同业存单发行在8月份开始持续减少,广义基金的短期同存配置在9月减弱,需求回落,短期同存供需双弱,供需失衡有所改善。10月份转为增持,可能是逐步消化了同业存单发行期限的变化,改变了同业存单的配置期限。但8、9、10三月合计的广义基金的同业存单仍然是净减持的。

进一步从发行期限看,广义基金中,货基天然倾向于配置期限更短的同业存单。

9个月和3个月发行利差原本较小,因而货基多配置3个月期限同存(银行也原本也多发行3个月同存),但从8月开始,由于银行倾向于发行更长期限的存单,9个月发行利率走高,和3个月存单之间的利差走扩,因而货币基金更倾向于配置9个月同业存单。而9个月和1年期同业存单相比,发行利率相近,货币基金对1年期同存兴趣不大。

这就解释了前文9个月发行增加而1年期同存发行回落的原因:9个月同业存单发行增加,是银行负债期限增加和货基资产配置约束共同作用的结果。

由于同业存单以SHIBOR为基准定价,因此可以用同业存单发行利率和同期限SHIBOR利率的差额衡量债券发行的供需因素,当同存-SHIBOR利差为正时,代表该期限的同业存单供大于求。

3个月期限同存在4月和8月供给减少,因而3个月同存-SHIBOR利差为负,随后9月份广义基金大幅减持同存,短期限同存需求随后减少,短期限同业存单供求因素改善,3个月同存-SHIBOR利差转正。

1年期同存-SHIBOR利差在8月中旬由负迅速转正,反映供给的迅速增加,在市场逐步消化长期供给后,近期长期同存供需相对稳定。

总结

总结来看:

(1)由于流动性监管要求,股份行为代表的商业银行更倾向于发行长期限同业存单,1年期同业存单发行在8月达到高位,随后有所回落,但9个月期限同业存单发行迅速增加,同业存单发行期限整体拉长;

(2)和发行期限拉长的现象一致,由于长期限同业存单发行增加带来供需变化,导致期限结构变陡。

(3)未来这一状况的改善有赖于商业银行特别是股份行负债结构问题的进一步缓解,降准无疑是最好的改善来源。

风险提示

货币基金配置需求下降

固收彬法是孙彬彬带领的固定收益研究团队成果分享平台,致力于为市场带来最接地气的研究产品和服务,感谢您的关注!

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:申万:10月经济数据如期好转 但未扭转债市看多情绪 下一篇:中信建投:经济数据喜忧参半 下行压力仍未缓解